Taxes

Prise en charge des remises à terme aux fins d’impôts. Adoption précoce.

Les clients qui utilisent une solution de taxe personnalisée ou ordinaire dans le cadre de l’application des taxes peuvent saisir les taxes sur les remises à terme dans leurs transactions liées aux comptes clients et aux ventes.

Vous pouvez créer de nouvelles conditions de paiement ou modifier des conditions existantes grâce à une nouvelle méthode de calcul de la remise.

Détails

Les conditions d’application des remises à terme et de calcul des taxes à appliquer à ces remises peuvent varier d’une région à l’autre. Vous pouvez désormais définir la méthode de calcul de vos conditions de paiement liées aux comptes clients et aux ventes afin de répondre aux exigences de votre pays d’exploitation.

La méthode de calcul détermine comment le taux de remise à terme est appliqué à la transaction.

-

Total des éléments, hors taxes : cette méthode applique la remise à l’élément, à l’exclusion des taxes afférentes. La remise ne s’applique pas aux autres frais partiels, comme les frais d’expédition.

-

Total des éléments, taxes incluses : cette méthode applique la remise au total de l’élément, y compris le montant de l’article et les taxes appliquées à sur ce montant. La remise ne s’applique pas aux autres frais partiels, comme les frais d’expédition.

-

Total de la facture, taxes et frais ajoutés inclus : cette méthode applique la remise au total de la facture, y compris à tous les éléments, taxes, frais d’expédition et autres frais. Il s’agit de la méthode par défaut.

Le tableau suivant illustre comment les taxes sont calculées et les fiches d’impôt sont générées pour chaque méthode de calcul des remises.

| Méthode de calcul | Remise | Taxe | Fiches d’impôt |

|---|---|---|---|

| Total des éléments, hors taxes | Appliqué au montant net de l’élément | Aucune remise appliquée | Aucune fiche de correction de taxes créée |

| Total des éléments, taxes incluses | Appliqué au montant brut de l’élément | Calculé sur le montant net après remise | Fiche de correction de taxes créée |

| Total de la facture, taxes et frais ajoutés inclus | Appliqué au total de la facture (net + taxes + autres frais) | Fiche de correction de taxes créée |

Les remises à terme peuvent être appliquées aux types de transactions suivants :

-

Comptes clients : factures, factures récurrentes

-

Ventes : comptabilisation des transactions aux comptes clients

Comment cela fonctionne-t-il?

-

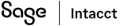

In Accounts Receivable, go to Setup > More > Terms.

-

Sous Remise > Calculé en fonction de, sélectionnez la méthode de calcul adéquate pour la remise à terme.

Lorsque vous créez une transaction liée aux comptes clients ou aux ventes, vous pouvez sélectionner une condition prédéfinie sous Modalités de paiement. Lorsque vous appliquez un paiement à cette transaction, vous pouvez cocher la case Appliquer la remise à terme.

Voici comment le paiement est appliqué pour chaque méthode de calcul de la remise à terme :

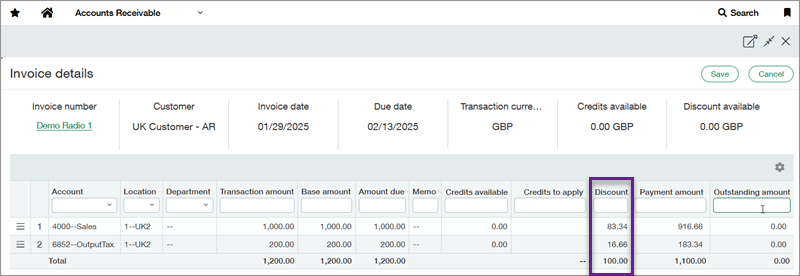

Vous comptabilisez une facture comportant un élément avec un montant de base de 1 000 £ et un taux d’élément de taxe de 20 % pour un montant de taxe de 200 £. Vous appliquez une condition avec une remise de 10 % pour le total des éléments, hors taxes.

Lorsque vous appliquez le paiement et cochez la case Appliquer la remise à terme, la remise est calculée en fonction du montant de base de l’élément, hors taxes. Il en résulte une remise de 100 £. Cette remise est ensuite répartie entre le montant de base et le montant de la taxe.

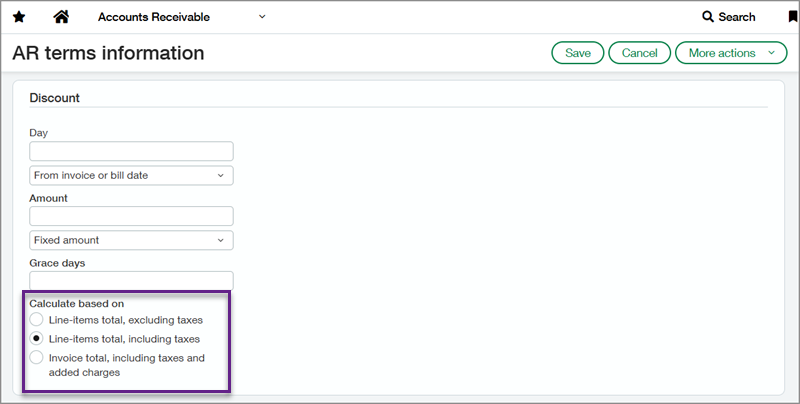

Vous comptabilisez une facture comportant un élément avec un montant de base de 1 000 £ et un taux d’élément de taxe de 20 % pour un montant de taxe de 200 £. Vous appliquez une condition avec une remise de 10 % pour le total des éléments, taxes comprises.

Lorsque vous appliquez le paiement et cochez la case Appliquer la remise à terme, la remise est calculée en fonction du montant de base de l’élément et du montant de la taxe. Il en résulte une remise de 120 £. Cette remise est ensuite répartie entre le montant de base et le montant de la taxe.

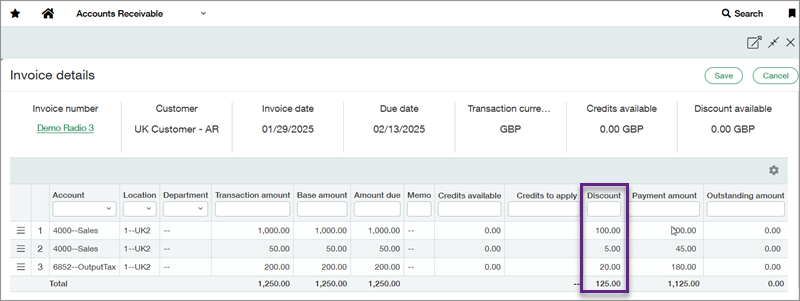

Vous comptabilisez une facture qui comporte deux éléments. Le montant de base de l’élément 1 est de 1 000 £ et son taux d’élément de taxe est de 20 % pour un montant de taxe de 200 £. Le montant de base de l’élément de taxe 2 est 50 £ et il est exonéré de taxe. Vous appliquez une condition avec une remise de 10 % sur le total de la facture, y compris les taxes et les frais supplémentaires.

Lorsque vous appliquez le paiement et cochez la case Appliquer la remise à terme, la remise est calculée en fonction du total de la facture. Il en résulte une remise de 125 £. Cette remise est ensuite répartie entre les éléments et les montants de taxe.

Les remises à terme ne sont appliquées que lorsque le paiement est effectué dans sa totalité. Vous ne pouvez pas appliquer une remise à terme à une transaction assortie d’un crédit ou d’un paiement partiel.

Qu’est-ce que le programme Adoption précoce?

Le programme d’adoption précoce fournit la nouvelle fonctionnalité de remises à terme sur les taxes aux utilisateurs abonnés à l’application Taxes. En tant que participant au programme, vous pouvez influencer la façon dont nous développons le produit afin qu’il réponde aux besoins de votre entreprise.

Les participants au programme d’adoption précoce travaillent en étroite collaboration avec les chefs de produit Sage Intacct pour s’assurer que nous nous concentrons sur ce qui compte le plus. Ils doivent régulièrement répondre à des sondages et fournir des commentaires.

Permissions et autres exigences

| Abonnement |

Comptes clients Ventes Taxes |

|---|---|

| Disponibilité régionale |

Toutes les régions |

| Type d’utilisateur |

Entreprise |

| Permissions |

Comptes clients

|

| Restrictions |

Vous ne pouvez pas utiliser les remises à terme applicables aux taxes dans les cas suivants :

|