Descriptions des champs : Comptes courants

Consultez le tableau suivant pour obtenir une description de chaque onglet de la page Informations du compte courant.

Onglet Détails

Compte courant

| Champ | Description |

|---|---|

|

ID |

Saisissez un identifiant unique qui vous rappelle rapidement l’objectif de ce compte et le différencie des autres comptes courants. Une fois enregistré, ce champ ne peut plus être modifié. Découvrez les meilleures pratiques en matière de création de noms et d’identifiants. Ce champ est obligatoire pour les paiements par fichier bancaire. À propos des fichiers bancaires. |

|

Numéro de compte |

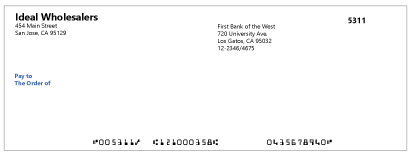

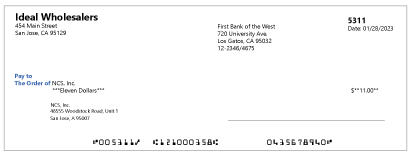

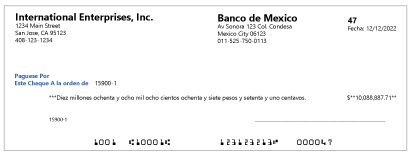

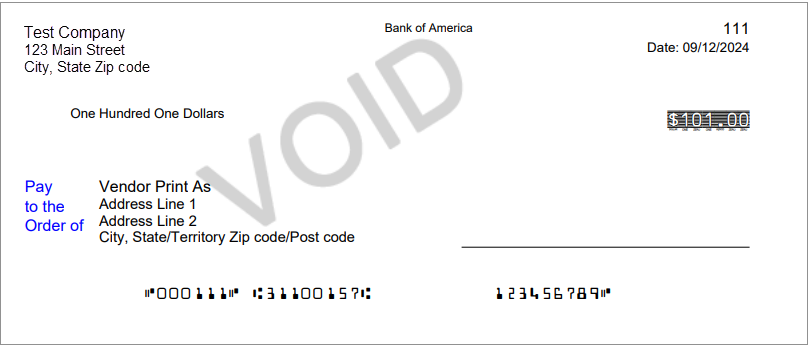

Saisissez le numéro de compte de ce compte bancaire. Il s’agit du numéro de compte figurant au bas du chèque. Évitez de modifier le numéro de compte, car vous devrez conserver les informations de compte bancaire à des fins d’audit. Créez plutôt un compte courant différent et définissez le statut du compte courant initial sur Inactif. Si vous utilisez ce compte pour payer vos services Sage Intacct, vous ne pouvez pas modifier le numéro de compte. Ce champ est obligatoire pour les paiements par fichier bancaire. À propos des fichiers bancaires. |

|

Nom de banque |

Si vous avez plus d’un compte dans cette banque, incluez quelque chose de descriptif dans le nom, tel que « Wells Fargo-Compte paie ». Découvrez les meilleures pratiques en matière de création de noms et d’identifiants. Ce champ est obligatoire pour les paiements par fichier bancaire. À propos des fichiers bancaires. |

|

Nom sur le compte |

Le nom officiel que la banque a dans son dossier pour le compte courant (et non l’identifiant de compte). Par exemple, Acme Inc. peut être le nom inscrit dans le dossier de votre banque pour un compte. Ce champ est obligatoire pour les paiements par fichier bancaire. À propos des fichiers bancaires. |

|

Numéro d’acheminement |

Un numéro de compte et un numéro d’envoi sont nécessaires pour émettre des paiements à partir de ce compte, quel que soit le mode de paiement. Si vous imprimez sur un stock de chèques vierge, le numéro d’envoi est un numéro à 9 chiffres imprimé au bas du chèque. Si vous n’êtes pas certain de votre numéro d’envoi, contactez votre banque. |

|

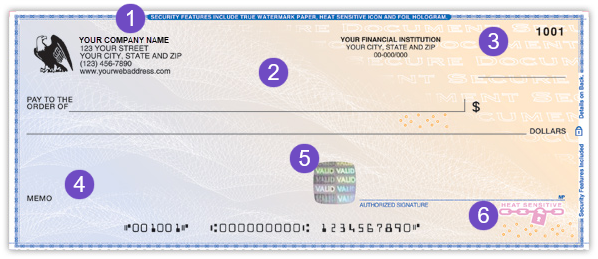

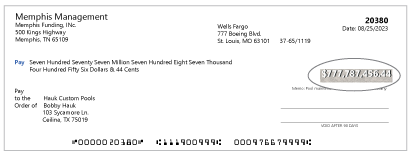

Trouvez ce numéro en haut de votre chèque, au-dessus de la zone où vous écrivez la date. C’est ici que vous pouvez saisir un numéro fractionné de transit à imprimer sur un stock de chèques vierge. |

|

|

Pays |

Saisissez le pays où se trouve la banque. Ce champ est obligatoire pour les paiements par fichier bancaire. À propos des fichiers bancaires. |

|

Adresse ligne 1 |

Saisissez l’adresse de votre banque. |

|

Adresse ligne 2 |

Saisissez l’adresse de votre banque. |

|

Adresse ligne 3 |

Saisissez l’adresse de votre banque. |

|

Ville |

Saisissez la ville où se trouve la banque. |

|

État ou territoire |

Saisissez l’État ou le territoire où se trouve la banque. Ce champ contient une liste d’États, de provinces ou de territoires en fonction du pays sélectionné ci-dessus. |

|

CEDEX ou code postal |

Saisissez le code postal de la banque. |

|

Numéro de téléphone |

Saisissez le numéro de téléphone de votre guichet. |

|

Statut |

Pour masquer un compte que vous n’utilisez plus dans les menus déroulants, sélectionnez Inactif. Si vous utilisez ce compte pour payer vos services Intacct, vous ne pouvez pas sélectionner Inactif. Les fiches désignées comme inactives n’apparaissent pas dans la liste par défaut. Pour afficher ces fiches, sélectionnez Filtres en haut de la liste et sélectionnez Supprimer en regard du filtre Statut pour l’enlever. Pour afficher les comptes bancaires inactifs dans des listes, sélectionnez Inclure inactifs. |

|

Devise |

Ce champ est obligatoire pour les sociétés multidevises et ne peut pas être modifié. Il est défini par défaut sur la devise de tenue de compte, en supposant que la plupart des comptes bancaires sont relativement locaux. Cependant, si vous traitez avec des banques étrangères, choisissez leur devise. Pour en savoir plus sur l’ajout d’une devise de transaction, consultez Personnaliser ou modifier une devise. Lorsque vous utilisez des fichiers bancaires pour effectuer des paiements, assurez-vous que le champ Devise correspond au champ Pays. Par exemple, si vous sélectionnez Royaume-Uni, vous devez sélectionner GBP comme devise pour le compte courant. |

Séquence de correspondance à des fins de rapprochement

| Champ | Description |

|---|---|

|

Correspondance de séquence |

Sélectionnez une séquence de correspondance pour le rapprochement. Il s’agit d’une séquence de documents qui effectue un suivi des correspondances dans le rapprochement. Par exemple, si vous mettez en correspondance une transaction bancaire et deux transactions Intacct, les trois transactions sont affectées à la même séquence. Les séquences sont classées par ordre alphabétique. |

|

Exiger la correspondance de séquence pour |

Choisissez d’affecter ou non une séquence de correspondance aux transactions mises en correspondance automatiquement, aux transactions mises en correspondance manuellement ou aux deux. Transactions mises en correspondance automatiquement : Sollicitez une séquence de correspondance uniquement pour les transactions qui ont été mises en correspondance automatiquement avec un groupe de règles. Transactions mises en correspondance manuellement : Sollicitez une séquence de correspondance uniquement pour les transactions qui ont été mises en correspondance manuellement. |

Informations de comptabilité

| Champ | Description |

|---|---|

|

Compte du GL |

Une fois enregistré, ce champ ne peut plus être modifié. La façon dont vous attribuez les comptes du grand livre détermine comment et où le compte peut être utilisé. Utilisez un compte du grand livre unique. Vous ne pouvez pas enregistrer le compte dans les situations suivantes :

|

|

Journal du GL des comptes fournisseurs par défaut Journal du GL des comptes clients par défaut |

Pour enregistrer les paiements (et transferts) que vous effectuez depuis le compte et les dépôts (et transferts) effectués sur le compte, sélectionnez un journal. La valeur par défaut est le même journal que celui utilisé pour les paiements des comptes fournisseurs, que vous pouvez modifier sur la page Configurer les comptes fournisseurs. Si vous avez sélectionné la création de rapports en deux méthodes, choisissez un journal qui contiennent à la fois la comptabilité de trésorerie et d’exercice. Que vous déboursiez ou déposiez des fonds, la transaction doit être saisie sur les deux journaux. |

|

Compte du Grand livre des frais de service Compte du GL des intérêts perçus |

Ces champs sont uniquement utilisés à des fins de rapprochement. Pendant le rapprochement, vous pouvez saisir des frais de service (et autres frais) et des intérêts. En général, vous comptabilisez ces articles sur le même compte. Vous pouvez choisir à cette fin un compte par défaut qui vous permettra de les suivre séparément, sans avoir à spécifier leur compte manuellement pendant le rapprochement. Cependant, ce champ n’est pas obligatoire et vous pouvez saisir le compte manuellement pendant le rapprochement. Vous pouvez également remplacer un compte par défaut défini ultérieurement lorsque vous entrez ces transactions dans le processus de rapprochement. |

|

ID de service ID d’établissement |

Si votre société les utilise, vous pouvez sélectionner une combinaison de service et d’établissement par défaut pour la comptabilisation du Grand livre. Selon votre société, un établissement peut être nécessaire pour appliquer l’équilibrage des écritures de journal associées. En savoir plus sur les paramètres de dimension dans le Grand livre. Une fois enregistré, ce champ ne peut plus être modifié. |

|

Dernier solde rapproché Date du dernier rapprochement |

Ces champs en lecture seule affichent les résultats de votre dernier rapprochement pour le compte. Si vous n’avez jamais rapproché le compte, ces champs sont vides. |

|

Date limite |

Saisissez la date à partir de laquelle le rapprochement peut commencer. Ce champ s’affiche pour les comptes qui n’ont jamais été rapprochés auparavant dans Intacct et qui sont supprimés après le premier rapprochement. |

|

Groupe de règles appliqué |

Le groupe de règles que ce compte utilise pour faire correspondre les transactions entrantes à des fins de rapprochement à partir d’un flux bancaire ou d’un fichier d’importation. Vous ne pouvez pas rapprocher un compte avec un flux bancaire ou un fichier d’importation sans un groupe de règles. En savoir plus sur les groupes de règles. |

|

Fuseau horaire du cloud bancaire |

Déterminez l’horodatage des transactions générées à partir des règles de création et des transactions de flux bancaires entrantes. Si vous ne procédez pas à la définition d’un fuseau horaire dans le cloud bancaire, le fuseau horaire de votre page Mes préférences est utilisé. Si aucun fuseau horaire n’est spécifié sur la page Mes préférences, le fuseau horaire de la page Informations sur la société est utilisé. |

|

Désactiver les transferts inter-entités |

Pour les sociétés multi-entités partagées lorsque les transferts inter-entités (IET) sont activés. Empêche de créer des transactions inter-entités dans le grand livre pour des transactions du livre auxiliaire. Les transactions de ce compte saisies directement dans le grand livre créent toujours des transactions inter-entités. |

|

Rapprocher |

Ce lien vous dirige vers la page Rapprochement de ce compte, s’il n’a pas été rapproché. |

Onglet Impression de chèque

Découvrez comment configurer l’impression de chèques.

| Champ | Description |

|---|---|

|

Imprimer sur |

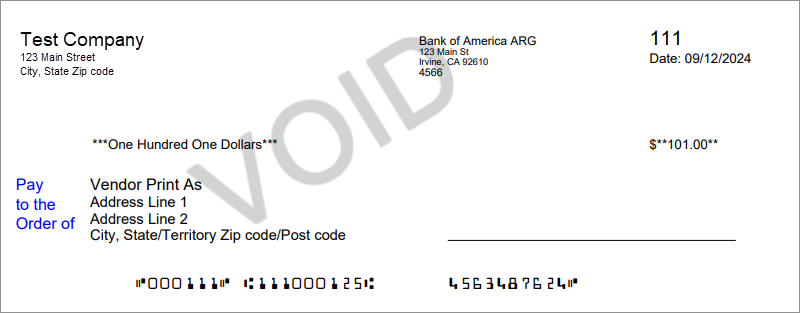

Sélectionnez la lettre-chèque à utiliser lorsque vous imprimez des chèques à partir de ce compte courant. Sélectionnez l’une des options suivantes :

|

Adresse et logo de la société

| Champ | Description |

|---|---|

|

Imprimer l’adresse de la société |

Indiquez si vous souhaitez imprimer l’adresse de la société sur vos chèques. Si vous avez des lettres-chèques préimprimées qui incluent déjà votre adresse ou si vous avez des lettres-chèques vierges et que vous ne souhaitez pas afficher votre adresse, ne cochez pas cette case. Sociétés multi-entités partagées : si aucune adresse n’est trouvée, nous utilisons l’adresse du contact d’entité sélectionné sur la page Informations sur l’entité. |

|

Adresse de la société |

Si l’option Imprimer l’adresse de la société est sélectionnée, sélectionnez l’adresse à imprimer sur les chèques à partir de ce compte courant. Sélectionnez l’une des options suivantes :

|

|

Logo d’impression |

Indiquez si vous souhaitez imprimer un logo en haut à gauche des chèques, Le logo s’aligne sur le haut de l’adresse de votre société, 10 pixels à gauche. Si vous avez des lettres-chèques préimprimées qui incluent déjà un logo ou si vous avez des lettres-chèques vierges et que vous ne souhaitez pas inclure de logo de la société, ne cochez pas cette case. En savoir plus sur les logos et les exigences des chèques. |

|

Supprimer le logo de la société |

Si vous avez chargé un logo à imprimer sur des chèques à partir de ce compte courant, cochez cette case, puis sélectionnez Enregistrer pour supprimer le logo. |

|

Charger le logo |

Sélectionnez cette option pour charger un logo à utiliser sur les chèques imprimés. |

Signatures

| Champ | Description |

|---|---|

|

Première signature Charger une signature |

Par défaut, les signatures ne sont pas incluses sur les chèques vierges ou préimprimés. Chargez une signature à imprimer sur les chèques. Ou Imprimer un chèque avec une ligne de signature vierge. Si la personne qui imprime les chèques a chargé une signature sur sa page Préférences, cette signature remplace la 1ère signature chargée dans l’onglet Impression de chèque. Vous ne voyez pas l’option Télécharger la signature ?

Si vous créez un compte courant, cette option ne s’affiche qu’une fois que vous avez enregistré le compte pour la première fois. |

|

Supprimer la signature |

Si une signature a été chargée et que vous souhaitez la supprimer, sélectionnez Supprimer la signature puis sélectionnez Enregistrer. Si vous avez supprimé une signature et qu’elle apparaît toujours sur les chèques imprimés, reportez-vous à la rubrique Vous ne pouvez pas modifier votre signature ? pour obtenir des conseils. |

|

Montants à imprimer ci-dessous |

S’affiche après le chargement d’une signature. Saisissez le montant dans la devise spécifiée dans l’onglet Détails du compte courant. Une signature est imprimée sur les chèques dont les montants sont inférieurs au montant spécifié ici. Pour imprimer votre signature numérique sur tous les chèques, laissez ce champ vide. |

|

Utiliser la signature uniquement avec les fournisseurs |

Cette option n’est visible que si la société utilise Vendor Payments powered by CSI. Sélectionnez cette option pour utiliser la signature chargée uniquement pour les chèques envoyés via un service de paiement. Cela vous permet d’imprimer des chèques et de les signer manuellement lorsque vous n’utilisez pas Vendor Payments. |

|

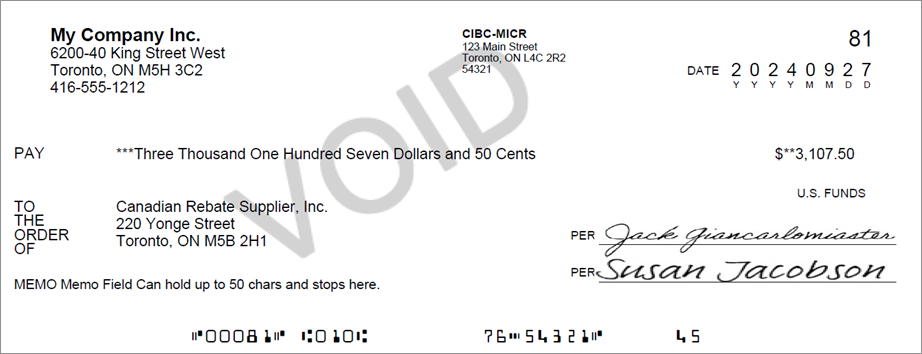

Utiliser les chèques à deux signatures |

Sélectionnez cette option pour exiger que les chèques aient deux signatures, puis sélectionnez Enregistrer. Retournez à l’onglet Impression de chèque de votre compte courant pour saisir un montant nécessitant une 2e signature et charger une signature. |

|

Montant nécessitant une 2e signature |

|

|

Utiliser une signature uniquement avec les fournisseurs |

Cette option n’est visible que si la société utilise Vendor Payments powered by CSI. Cochez cette case pour utiliser uniquement la signature pour les chèques envoyés via un service de paiement. Cela vous permet d’imprimer des chèques et de les signer manuellement lorsque vous n’utilisez pas Vendor Payments. |

|

2e signature Charger une signature |

Par défaut, les signatures ne sont pas incluses sur les chèques vierges ou préimprimés. Sélectionnez Charger la signature pour charger une 2e signature à imprimer sur les chèques. |

|

Supprimer la signature |

Si une signature a été chargée et que vous souhaitez la supprimer, sélectionnez Supprimer la signature puis sélectionnez Enregistrer. Si vous avez supprimé une signature et qu’elle apparaît toujours sur les chèques imprimés, reportez-vous à la rubrique Vous ne pouvez pas modifier votre signature ? pour obtenir des conseils. |

|

Montants à imprimer ci-dessous |

Saisissez un montant en dessous duquel les chèques sont imprimés. |

Paramètres d’impression

| Champ | Description |

|---|---|

|

Vérifier ensuite le n° |

Saisissez un numéro de chèque de départ, par exemple 1001. Pour chacun des chèques suivants que vous imprimez, le numéro du chèque augmente de 1, de sorte que les chèques suivants imprimés seront numérotés 1002, 1003, etc. Pour remplacer, saisissez un nouveau numéro de chèque suivant dans ce champ. Les numéros de chèques suivants s’incrémentent en commençant par le numéro que vous saisissez. Vous pouvez remplacer Intacct à tout moment sur la page Imprimer les chèques. |

|

Format d’impression |

Les options changent en fonction de la lettre-chèque sélectionnée.

|

|

Format de papier |

Sélectionnez la position appropriée pour vos chèques. Cette option détermine l’endroit où le chèque est imprimé sur le formulaire en trois parties. Plus précisément, vous pouvez imprimer le chèque sur le panneau supérieur, central ou inférieur. |

|

Imprimer les détails de l’élément sur les talons des chèques |

Champs supplémentaires par défaut du panneau de non-versement du chèque. Ces champs incluent des colonnes pour le compte, le service et l’emplacement de chaque élément. Vous pouvez générer jusqu’à 18 éléments par page en mode résumé ou détail. En savoir plus sur l’impression d’informations supplémentaires sur les talons de chèques. |

|

Imprimer ces détails d’établissement sur le talon de chèque |

|

|

Texte supplémentaire |

Saisissez le texte facultatif qui apparaîtra sous la ligne de signature du chèque. Par exemple, « Nul après 60 jours ». |

|

Aperçu avant impression |

Choisissez Un ou Trois puis sélectionnez Imprimer pour voir à quoi ressembleront les chèques une fois imprimés. |

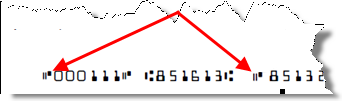

Reconnaissance de caractères à l’encre magnétique (MICR)

Le format MICR est une norme bancaire largement adoptée pour les lettres-chèques vierges. Le format MICR normalise l’apparence du routage, du compte et des autres numéros au bas de chaque chèque. Cette section s’affiche uniquement si vous sélectionnez Lettre-chèque vierge (encre d’imprimante MICR requise) dans la section Impression activée en haut de cet onglet.

Si votre banque a besoin d’un alignement horizontal spécial du numéro de compte, vous pouvez modifier l’alignement de droite à gauche et, si nécessaire, déplacer le numéro de compte vers la gauche ou la droite par incréments d’un espace.

| Champ | Description |

|---|---|

|

Alignement du numéro de compte Positionnement du numéro de compte |

Vous n’avez pas besoin de modifier les valeurs par défaut de l’un ou l’autre de ces paramètres, sauf si votre banque vous le demande. L’intégralité de l’image PDF du chèque peut être ajustée par rapport au coin supérieur gauche de la feuille de lettre-chèque pour corriger le mauvais alignement de la reconnaissance de caractères à l’encre magnétique dû à votre imprimante laser. Consultez Alignement du code de reconnaissance de caractères à l’encre magnétique pour obtenir des instructions étape par étape sur l’exécution de ce réglage. Par défaut, le numéro de compte est aligné à droite.

|

|

Vérifier la longueur du numéro |

Utilisez cette case pour ajouter des zéros au numéro de chèque. Par exemple, si vos chèques comportent actuellement 6 chiffres et que votre numéro de chèque actuel est 218, mais que vous souhaitez que le numéro de chèque soit de sept chiffres, saisissez « 7 ». Votre numéro de chèque sera 0000218 dans la reconnaissance de caractères à l’encre magnétique. Le nombre minimum de chiffres est de 6. Par exemple, si votre numéro de chèque est 123456 et que vous saisissez « 5 » ici, la reconnaissance de caractères à l’encre magnétique s’imprime toujours sous la forme 123456. |

|

Paramètres régionaux pour les États-Unis |

Certaines banques exigent que le symbole On-Us apparaisse sur la ligne de reconnaissance de caractères à l’encre magnétique devant le numéro de compte. Le symbole « ON-US » ressemble à 2 courtes lignes parallèles et à un rectangle plein.

Si vous n’êtes pas certain de la position à sélectionner, demandez à votre banque une fiche de spécification de reconnaissance de caractères à l’encre magnétique, qui spécifie la position à utiliser. |

|

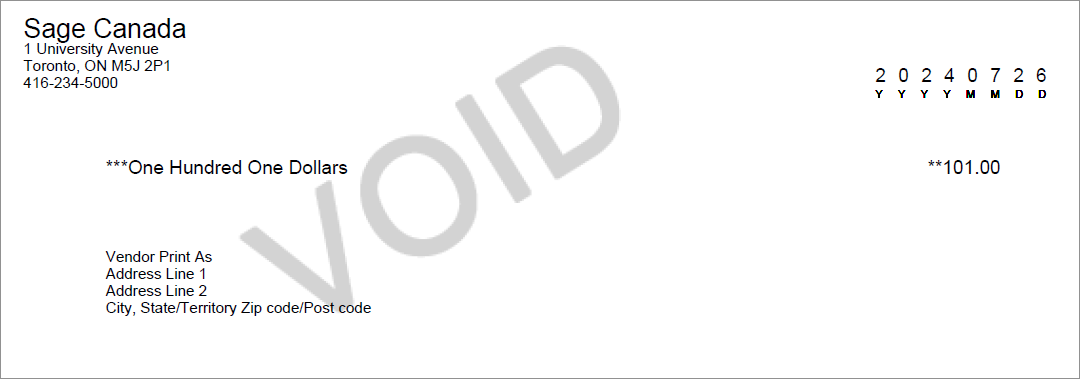

Paramètres régionaux pour le Canada |

Les formats de lettres-chèques vierges américains et canadiens diffèrent légèrement en ce qui concerne leur utilisation du format de reconnaissance de caractères à l’encre magnétique. Le Canada exige que tous les paiements par chèque en dollars américains soient conformes à la variante canadienne du format de reconnaissance de caractères à l’encre magnétique. Sélectionnez :

Si vous cochez l’une ou l’autre des cases, les codes de transaction associés sont imprimés sur les chèques. Par défaut, ces deux cases ne sont pas cochées. Vous pouvez également appliquer ce paramètre à n’importe quel compte courant en USD, quelle que soit la devise de tenue de compte de l’entité. Suivez tous les codes de transaction de reconnaissance de caractères à l’encre magnétique que vous configurez. Si vous sélectionnez plusieurs codes de transaction en conflit les uns avec les autres (par exemple, les deux utilisent l’élément de reconnaissance de caractères à l’encre magnétique n° 14), les deux codes sont imprimés dans cet espace. Vous ne recevez aucun avertissement concernant des conflits possibles. |

Onglet Fichier bancaire

Découvrez comment configurer les paiements ACH standard ou les paiements par fichier bancaire.

Activer la configuration

| Champ | Description |

|---|---|

|

Activer les paiements ACH |

Sélectionnez cette option pour permettre à votre compte bancaire d’effectuer des paiements via ACH standard. Une fois que vous avez sélectionné cette option, la section Configuration ACH s’affiche et vous pouvez saisir un numéro d’envoi, un numéro de compte et un type de compte. |

|

Activer les paiements par fichier bancaire |

Permet d’utiliser des comptes bancaires internationaux pour les paiements par fichier bancaire. |

|

Aucun |

Il s’agit de l’option par défaut. Aucun paiement ACH ou bancaire n’est activé. |

Paramétrage ACH

| Champ | Description |

|---|---|

|

Identifiant de banque ACH |

ID du fiche bancaire associé à ce compte bancaire. En savoir plus sur la configuration bancaire ACH. |

|

Nom de la société |

Pré-rempli avec le nom de votre société, tel que spécifié dans la fiche bancaire ACH. Si vous disposez de plusieurs comptes courants auprès de la banque, celle-ci peut vous demander de saisir un nom de société différent pour chaque compte. Il s’agit du nom qui apparaît sur le relevé bancaire du destinataire. |

|

Identification de la société |

Pré-rempli avec votre ID de société à 10 chiffres (tirets inclus), comme spécifié dans le fiche bancaire ACH. Si vous disposez de plusieurs comptes courants auprès de la banque, celle-ci peut vous demander de saisir un ID différent pour chaque compte. |

|

Institution financière initiale |

Pré-rempli avec les 8 premiers chiffres du numéro d’envoi de votre banque, tel que spécifié dans la fiche bancaire ACH. Vous n’avez pas besoin de modifier ce numéro. |

|

Description de l’écriture de la société |

Texte facultatif (jusqu’à 10 caractères) pouvant être inclus dans les paiements. Certaines banques peuvent exiger que ce champ soit laissé vide. |

|

Données discrétionnaires de la société |

Saisissez jusqu’à 20 caractères d’informations supplémentaires. Il s’agit généralement de codes décrivant toute gestion spéciale des écritures dans ce résumé de paiement. Ces codes seront uniques à votre banque. |

Configuration de la numérotation des paiements

| Champ | Description |

|---|---|

|

Utiliser la configuration recommandée |

Permettre à Intacct de générer le type de fichier de paiement ACH le plus courant (code de classe de service 220) et de configurer automatiquement des séquences de numérotation pour les paiements ACH standard. Pour remplacer les séquences de numérotation par défaut, décochez la case Utiliser la configuration recommandée, puis effectuez vos modifications dans la section Configuration de la numérotation des paiements. La banque utilise le code de classe de service 200 pour les paiements ACH

La plupart des banques s’attendent à recevoir des fichiers utilisent le code de classe de service 220, qui est un type de fichier de paiement ACH contenant uniquement des paiements (crédits). Si votre banque a besoin du code de classe de service 200, un format qui autorise à la fois les crédits et les débits, décochez la case Utiliser la configuration recommandée. Dans la liste déroulante Code de classe de service, sélectionnez 200 (crédits uniquement). La classe de service 200 sera utilisée pour assurer la compatibilité avec votre banque, mais le fichier de paiement continuera à contenir uniquement des crédits. |

|

Numéro de lot |

Obligatoire si la case Utiliser la configuration recommandée est décochée. Séquence de numérotation unique utilisée pour numéroter automatiquement des lots de paiement. Les numéros doivent comporter 7 chiffres sans préfixes ni suffixes. Lors de la création de l’ID de séquence, incorporez le nom de la banque (par exemple « MaBanque_ACH_Lot ») pour distinguer ce lot des autres. |

|

Séquence du numéro de suivi |

Obligatoire si la case Utiliser la configuration recommandée est décochée. Créé en concaténant le numéro d’envoi de la banque avec une séquence de numérotation unique. Les numéros doivent comporter 7 chiffres sans préfixes ni suffixes. Vous pouvez utiliser le même modèle que celui des numéros de résumé, mais assurez-vous de créer une séquence unique avec un ID de séquence différent, tel que « MyBank_ACH_Payment ». |

|

Séquence du numéro de paiement |

Obligatoire si la case Utiliser la configuration recommandée est décochée, mais vous pouvez réutiliser le numéro de suivi. Vous pouvez créer une séquence de numérotation des paiements unique pour comptabiliser les paiements confirmés dans Comptes fournisseurs. Vous pouvez également choisir d’utiliser la même séquence numérique que celle que vous avez sélectionnée pour le numéro de suivi. |

Configuration des fichiers bancaires

Pour les sociétés abonnées à Services Sage Cloud et autorisées à effectuer des paiements par fichier bancaire.

Découvrez comment configurer les paiements par fichier bancaire.

Australie

| Champ | Description |

|---|---|

|

Format de fichier bancaire |

Choisissez le format de fichier bancaire de la banque associée à ce compte courant. Sage Intacct prend en charge les paiements par fichier bancaire pour 92 banques australiennes. Formats de fichier bancaire génériques :

Formats de fichier bancaire spécifiques :

Sage Intacct prend en charge l’utilisation de plusieurs dates de paiement actuelles et futures pour les demandes de paiement envoyées aux banques australiennes et génère un fichier bancaire distinct pour chaque date de paiement. En savoir plus sur la À propos des fichiers bancaires. |

|

Code banque |

|

|

Numéro APCA |

Entrez le numéro unique à six chiffres qui identifie la société ou la personne. Le numéro APCA est utilisé par les banques australiennes pour effectuer des paiements directs. |

|

Numéro BSB |

Entrez le numéro à six chiffres utilisé pour identifier la succursale de la banque australienne, trois chiffres, suivi d’un tiret et trois chiffres supplémentaires. |

Afrique du Sud

| Champ | Description |

|---|---|

|

Format de fichier bancaire |

Choisissez le format de fichier bancaire de la banque associée à ce compte courant. Actuellement, Sage Intacct prend en charge les banques suivantes en Afrique du Sud :

En savoir plus sur la À propos des fichiers bancaires. |

|

Guichet désigné par l’utilisateur |

Saisissez le code guichet standard à six chiffres du compte à partir duquel les paiements sont effectués. |

|

Code agence |

Saisissez le code guichet standard à six chiffres du compte à partir duquel les paiements sont effectués. |

|

Code guichet du compte de débit |

Saisissez le code guichet du compte bancaire FNB à six chiffres à partir duquel les paiements sont effectués. |

|

Valeur initiale Nedbank |

Saisissez la valeur initiale NedBank à 32 caractères du compte à partir duquel les paiements sont effectués. |

|

À partir du code guichet |

Saisissez le code guichet ABSA à six chiffres du compte à partir duquel les paiements sont effectués. |

|

Référence utilisateur |

Saisissez la référence utilisée sur les relevés bancaires. Il s’agit d’une valeur à 10 caractères fournie par la banque standard. Ce code est au format SBXXSHRTNA et se compose des éléments suivants :

|

|

Code utilisateur client |

Saisissez le code utilisateur qui identifie le client sur la banque standard. Ce champ peut contenir le code ACB fourni par Bankserv ou un code défini par l’utilisateur associé au code ACB fourni par la banque standard. La valeur fournie dans ce champ doit correspondre au code utilisateur associé à votre profil sur Business Online. |

|

Type de service |

Sélectionnez le type de service BEFT de la banque standard à utiliser. |

Royaume-Uni

| Champ | Description |

|---|---|

|

Format de fichier bancaire |

Choisissez le format de fichier bancaire de la banque associée à ce compte courant. Sage Intacct prend en charge les banques suivantes au Royaume-Uni :

En savoir plus sur À propos des fichiers bancaires. Remarques importantes concernant les dates de paiement au Royaume-Uni :

|

|

Code de tri de débit |

Numéro à six chiffres identifiant la banque et la succursale où le compte courant est détenu. Ce champ s’affiche uniquement pour les banques qui en ont besoin. |

|

Numéro d’utilisateur du service |

Facultatif. Identifiant unique pour les organisations qui collectent des paiements avec des fichiers bancaires. Le numéro d’utilisateur du service, ainsi que le fichier bancaire, permet de créer une fiche de la transaction. Ce champ facultatif s’affiche uniquement lorsque vous sélectionnez le format de fichier HSBC. Pour les clients HSBC uniquement. |

Onglet Cloud bancaire

Découvrez comment connecter un compte à un flux bancaire.

| Champ | Description |

|---|---|

|

Connexion |

Commencez le processus de connexion de votre compte dans Sage Intacct à votre système bancaire en ligne. En savoir plus sur les flux bancaires. |

|

Intacct |

Les informations d’enregistrement de compte bancaire qui existent dans Sage Intacct. |

|

Cloud bancaire |

Le nom du compte bancaire en ligne auquel ce compte est connecté dans Sage Intacct. Les transactions de flux bancaires sont téléchargées depuis ce compte en ligne. |

|

Dernière connexion bancaire |

La date de la dernière actualisation du flux bancaire pour ce compte. |

|

Date de la dernière transaction |

La date de la dernière transaction reçue depuis la dernière actualisation des flux bancaires. Vous manque-t-il des transactions de flux bancaire ? |

|

Dernier type de rapprochement |

La façon dont vous avez fait le rapprochement précédemment. Par exemple, vous avez utilisé un fichier d’importation ou de flux bancaire pour importer les transactions bancaires et les mettre en correspondance pour le rapprochement. |

|

Statut |

Le statut de la connexion du compte à un flux bancaire. Créez une vue personnalisée sur la page de liste des comptes pour afficher le statut de la connexion de flux bancaire de chaque compte. Lors de la création de la vue personnalisée, incluez la colonne Statut du flux bancaire. |

|

Actualiser |

Actualisez les données du flux bancaire pour ce compte. |

|

Confirmer |

Cette option s’affiche lorsque vous sélectionnez un compte bancaire en ligne auquel vous souhaitez vous connecter. Vérifiez que vous avez sélectionné le compte correct avant de sélectionner Confirmer. Pour sélectionner un autre compte, sélectionnez Annuler. Pour certaines connexions, ce processus d’annulation peut prendre un certain temps. |

|

Annuler |

Apparaît avant que votre compte bancaire ne se connecte à Sage Intacct. Sélectionnez pour annuler la tentative de connexion. Pour certaines connexions, ce processus d’annulation peut prendre un certain temps. |

|

Modifier les informations de connexion |

Si vos informations de connexion ont changé dans votre banque, modifiez ces informations pour maintenir votre connexion au flux bancaire. |

|

Autoriser à nouveau |

La banque peut vous demander d’autoriser à nouveau votre compte. Vous saurez si vous devez l’autoriser à nouveau si le statut est Auth. requise. |

|

Déconnexion |

Déconnectez un flux bancaire uniquement dans les scénarios suivants :

Si vous vous déconnectez et changez d’avis, le processus de reconnexion peut prendre des semaines. Si vous rencontrez des difficultés à actualiser un flux bancaire, ne vous déconnectez pas du flux bancaire. Attendez plutôt que le statut du flux bancaire soit Partiellement réussi ou Échec et actualisez le flux bancaire. Si vous décidez de déconnecter un compte, Sage Intacct supprime toutes les transactions de flux bancaire non rapprochées et non mis en correspondance pour ce compte. Toutes les transactions mises en correspondance n’auront plus de correspondance et les transactions bancaires seront supprimées de Sage Intacct. Lorsque vous sélectionnez Déconnecter, votre banque est alertée de la fin de la réception d’un flux bancaire. Le reste du processus de déconnexion dépend des actions de la banque. En fonction du Type de connexion, si votre banque est une banque australienne ou du Royaume-Uni, ce processus peut prendre un certain temps. Pour des raisons de sécurité, nous attendons maximum 5 jours après la déconnexion de la banque pour mettre à jour le statut du flux bancaire. L’ensemble du processus de déconnexion peut prendre plusieurs semaines. Découvrez comment résoudre les problèmes liés aux flux bancaires. |

Transactions bancaires

Cette section n’est visible que si votre compte est connecté à un flux bancaire et que vous avez sélectionné Afficher dans la liste des comptes. Cette section n’apparaît pas en mode Modifier.

Si vous disposez des permissions appropriées, vous pouvez créer des transactions Sage Intacct et les faire correspondre manuellement à partir de cet onglet.

Filtres

| Champ | Description |

|---|---|

|

Statut |

Les statuts des transactions incluent :

Assurez-vous de sélectionner Appliquer les filtres pour afficher les transactions. |

|

Type de transaction |

Sélectionnez pour afficher Chèques et débits ou Dépôts et crédits. |

|

Montant de la banque |

Ce filtre apparaît dans l’onglet Banque de la page Rapprocher le compte de carte de crédit. |

|

Plage de numéros de document ou de chèque |

Pour définir une plage d’affichage des transactions, dans Plage n° de chèque ou n° de document, sélectionnez >=, = ou >, puis saisissez un montant en bas de la plage dans le deuxième champ. Dans le champ suivant, sélectionnez <= ou <, puis entrez un montant supérieur dans le dernier champ. |

|

N° de chèque/doc |

Le numéro de chèque, numéro de référence ou numéro de document de la transaction. |

|

Plage de dates |

Pour définir une plage de dates de transaction par laquelle afficher les transactions, dans le premier champ Plage de dates, sélectionnez l’icône du calendrier et sélectionnez une date de début. Sélectionnez ensuite la deuxième icône de calendrier et sélectionnez une date de fin dans le second champ. |

|

Bénéficiaire |

Filtre pour le fournisseur ou le client associé à une transaction. |

|

Plage de montants bancaires |

Affichez une plage de factures fournisseurs par montant. Sélectionnez >=, = ou >, puis saisissez un montant inférieur dans le deuxième champ. Dans le champ suivant, sélectionnez <= ou <, puis entrez un montant supérieur dans le dernier champ. |

|

Montant |

Saisissez un montant spécifique pour trouver la transaction associée. |

Transactions bancaires

| Champ | Description |

|---|---|

|

Date |

La date à laquelle la transaction a été comptabilisée à la banque. |

|

Correspondance de séquence |

La séquence de correspondance de la transaction. |

|

N° de chèque ou de doc. |

Le numéro de chèque, numéro de référence ou numéro de document de la transaction. |

|

Montant de la banque |

Le montant total de la transaction. |

|

Montant à mettre en correspondance |

Le montant restant à mettre en correspondance pour cette transaction dans le rapprochement. |

|

Bénéficiaire |

Le fournisseur ou le client associé à la transaction. |

|

Description |

Filtrez par une description saisie sur la transaction bancaire. |

|

Type de transaction |

Pour le rapprochement bancaire, les types de transaction peuvent être : Dépôts/crédits et chèques/débits. Pour le rapprochement des cartes de crédit, les types de transaction peuvent être Frais et Paiements. |

|

Devise |

La devise de la transaction. |

|

Bénéficiaire |

Le fournisseur ou le client lié à la transaction. |

|

Devise de transaction |

La devise dans laquelle la transaction a été créée. |

|

Montant de la transaction |

Le montant de la transaction. |

|

Correspondance |

Mettez manuellement en correspondance la transaction pour une transaction qui existe déjà dans Sage Intacct. |

|

Action |

Créez des transactions Intacct pour faire correspondre une transaction de flux bancaire pour un rapprochement. |

Onglet Restrictions

Découvrez comment configurer des restrictions de compte.

| Champ | Description |

|---|---|

|

Non restreint |

Rend ce compte disponible pour la société de niveau général et pour tous les emplacements au niveau de l’entité. Il s’agit de l’option par défaut. |

|

Limité au niveau général uniquement |

Rend ce compte disponible uniquement pour la société de niveau général. |

|

Limité |

Seuls les emplacements ou groupes d’emplacements que vous spécifiez peuvent accéder à ce compte. Après avoir sélectionné cette option, vous pouvez ajouter ou supprimer des emplacements pouvant accéder à ce compte bancaire à l’aide de l’option Emplacements ou Groupes d’emplacements. Vous ne pouvez pas supprimer une restriction d’emplacement si l’emplacement est défini comme étant l’emplacement du propriétaire du compte ou si ce compte bancaire est configuré comme compte bancaire par défaut. |

Onglet Fournisseurs de services de paiement

Vendor Payments powered by CSI

| Champ | Description |

|---|---|

|

Activer le compte pour Vendor Payments powered by CSI |

Activez le compte bancaire pour une utilisation par CSI. |

|

Compte de remise |

Définissez ce compte courant comme le compte dans lequel vous souhaitez que CSI déposer vos remises obtenues. Vous ne pouvez disposer que d’un seul compte courant affecté au compte de remise à la fois. |

|

Numéro de début du chèque |

Saisissez un numéro de début du chèque pour les chèques envoyés par CSI. |

|

Adresse e-mail pour les avis de versement |

Adresse e-mail de votre société qui devrait être incluse dans les avis de versement aux fournisseur envoyés par CSI. |

Vendor Payments optimisé par MineralTree

| Champ | Description |

|---|---|

|

Activer le compte pour Vendor Payments powered by MineralTree |

Activez le compte bancaire pour une utilisation par MineralTree. |

|

Compte de remise |

Définissez ce compte courant comme le compte sur lequel vous souhaitez que MineralTree dépose vos remises gagnées. Vous ne pouvez disposer que d’un seul compte courant affecté au compte de remise à la fois. |

|

Numéro de début du chèque |

Saisissez un numéro de début du chèque pour les chèques envoyés par MineralTree. |

|

Adresse e-mail pour les avis de versement |

Adresse e-mail de votre société qui devrait être incluse dans les avis de versement aux fournisseur envoyés par MineralTree. |

Liste des comptes courants

| Champ | Description |

|---|---|

|

ID |

L’identifiant unique qui vous rappelle rapidement l’objectif de ce compte et le différencie des autres comptes courants. Une fois enregistré, ce champ ne peut plus être modifié. |

|

Numéro de compte |

Le numéro de compte de ce compte bancaire. Le numéro de compte est composé de 10 chiffres et figure au bas du chèque. Évitez de modifier le numéro de compte, car vous devrez conserver les informations de compte bancaire à des fins d’audit. Créez plutôt un compte courant différent et définissez le statut du compte courant initial sur Inactif. Si vous utilisez ce compte pour payer vos services Sage Intacct, vous ne pouvez pas modifier le numéro de compte. |

|

Nom de banque |

Le nom de la banque. Si vous avez plusieurs comptes dans cette banque, spécifiez un nom descriptif, par exemple « Wells Fargo-Compte paie ». |

|

Devise |

La devise à la banque. Il est impossible de modifier ce champ. Il est défini par défaut sur la devise de tenue de compte de votre société, en supposant que la plupart des comptes bancaires sont relativement locaux. Cependant, si vous traitez avec des banques étrangères, choisissez leur devise. Pour en savoir plus sur l’ajout d’une devise de transaction, consultez Personnaliser ou modifier une devise. Lorsque vous utilisez des fichiers bancaires pour effectuer des paiements, assurez-vous que le champ Devise correspond au champ Pays. Par exemple, si vous sélectionnez Royaume-Uni, vous devez sélectionner GBP comme devise pour le compte courant. |

|

Transactions bancaires |

Sélectionnez cette option pour afficher les transactions reçues d’un flux bancaire pour ce compte. |

|

Rapprochement en attente |

Sélectionnez cette option pour afficher le rapport de rapprochement en attente pour ce compte. |

|

Rapprocher |

Cette option vous dirige vers la page Rapprocher un compte bancaire, où vous pouvez commencer un rapprochement ou poursuivre le rapprochement des transactions et finaliser le rapprochement. |

|

Historique de rapprochement |

Sélectionnez cette option pour afficher la page Historiques de rapprochement, où vous pouvez afficher un rapport de rapprochement, un rapport sur les articles en retard et, avec les permissions appropriées, rouvrir un rapprochement. |